危機的な状況の2社

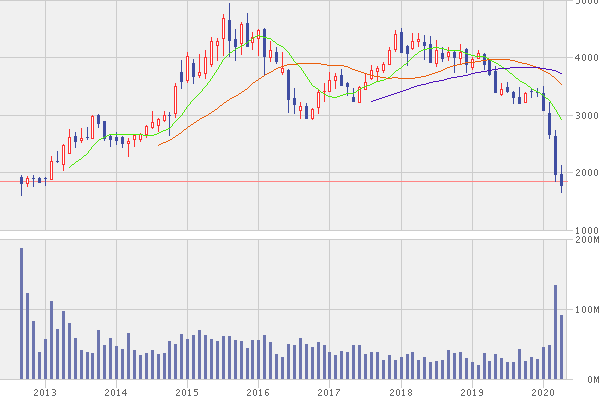

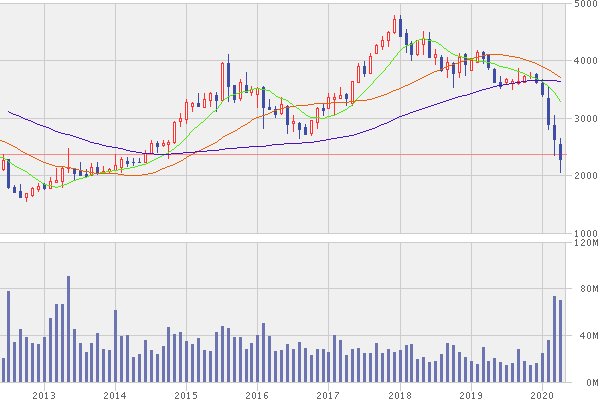

年初からの株価下落率は

9201 JAL 3400円くらいから1790円 -47%

9202 ANA 3600円くらいから2300円 -36%

JALの下落率が大きい

長期で見ると高値からの (ざっくりの) 下落率は

9201 -75%

9202 -55%

JALのほうが下落率が大きい

両社とも2013年近辺の株価水準に戻ってしまった。

JALのほうが下落率が大きいことが意味すること。

インバウンドの寄与により好調だった時期にJALのほうが評価されていたということ

9201 JAL

9202 ANA

このまま自粛が続くと大打撃だろう

倒産の可能性も見えてくる。

両社ともPBR1倍割れ。

しかし、インフラとして国の支援を受けられる可能性もあり

投資対象として検討しておいて損はない。

”合併したほうがいい”

という話もあるが、それはNO!

競争がなければ航空券の価格は高くなるので、消費者のためにならない。

国としても、携帯キャリアに楽天を参入させたくらいで、競争を促したいと考えているのだから合併の選択肢はないだろう。

2社+スカイマークの最低3社の状態は維持してほしい

*自動車会社の場合は、日本に1,2社で十分

国際的な競争にさらされており、付加価値がいないので。

結論として投資対象は

9201 JAL

なのだろう。

JALは2010年1月に会社更生法の適用を申請して倒産 2月に上場廃止

2012年9月19日 再上場

ということで、リフレッシュしている状態。(これが一番大きい!)

一旦解雇もして、身軽な状態で再スタートを切っている。

その結果、以下の通り、すべての指標で比較してJALに軍配が上がる

バリュエーション(PER)、営業利益率、配当利回り、自己資本比率

ただし、まだまだ先行き不透明な部分が多く、

国内線はインフラとして比較的短期に回復するだろうが

国際線は以前のように活況に戻るのは数年先だろう。

厳しい状況は覚悟せざるを得ない。

また、もし、国の支援がどのようなかたちになるかはわからないが、

支援を受けるとすれば、減配または無配の判断もありえるだろう。

それを織り込んでの配当利回りだろう。

数年後を期待するのであれば、投資対象として面白い。

◎2社の比較

9201 JAL

会社予想PER 11.4倍

実績営業利益率 11.8%

配当利回り 6.15%

予想配当性向 71%

自己資本比率 57.4%

9202 ANA

会社予想PER 28.4倍

実績営業利益率 8.0%

配当利回り 3.27%

予想配当性向 93%

自己資本比率 40.9%

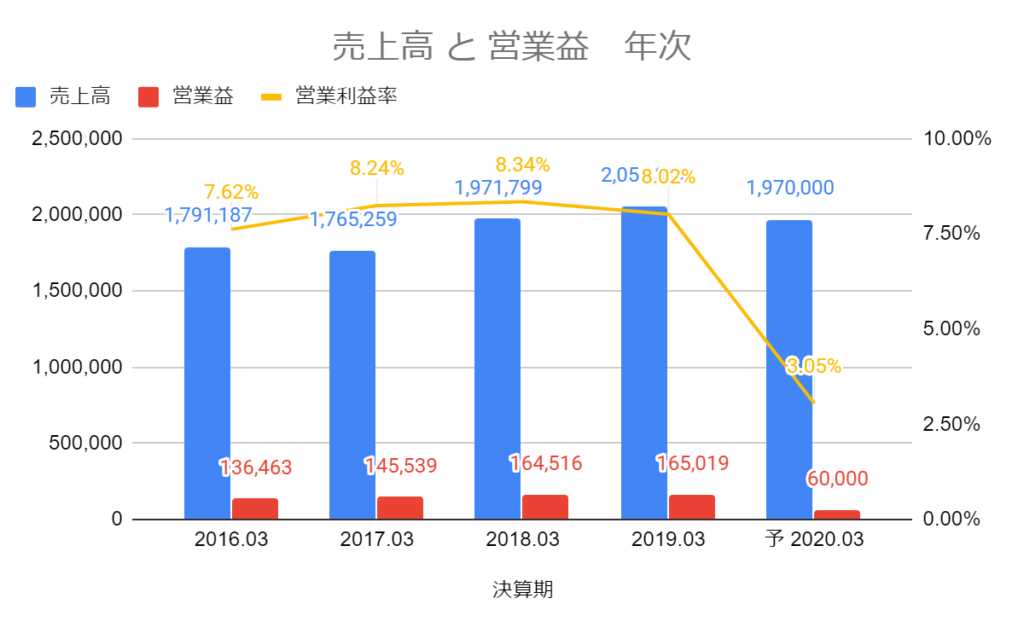

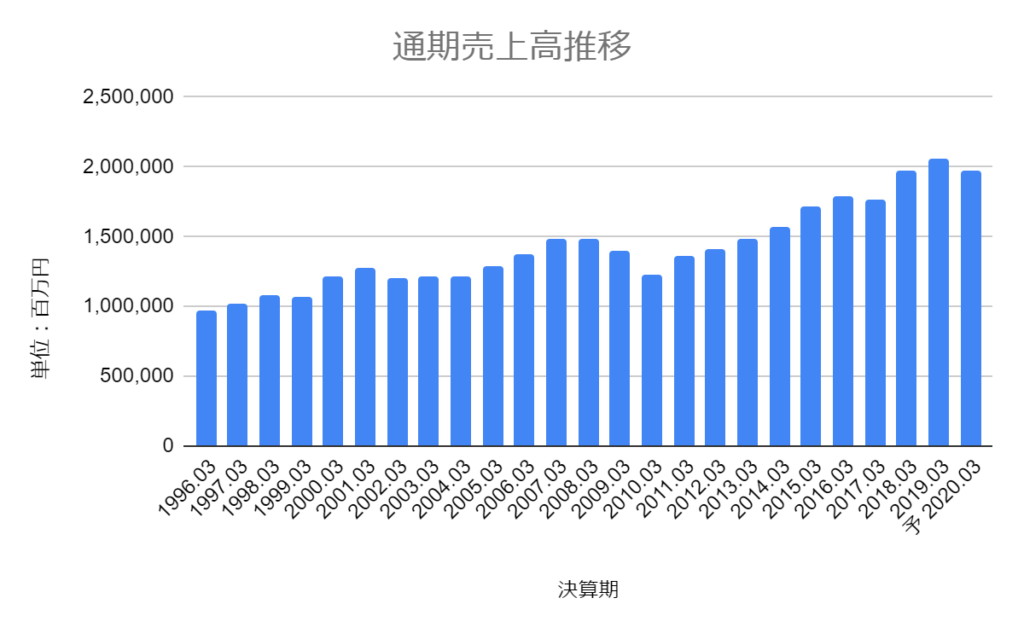

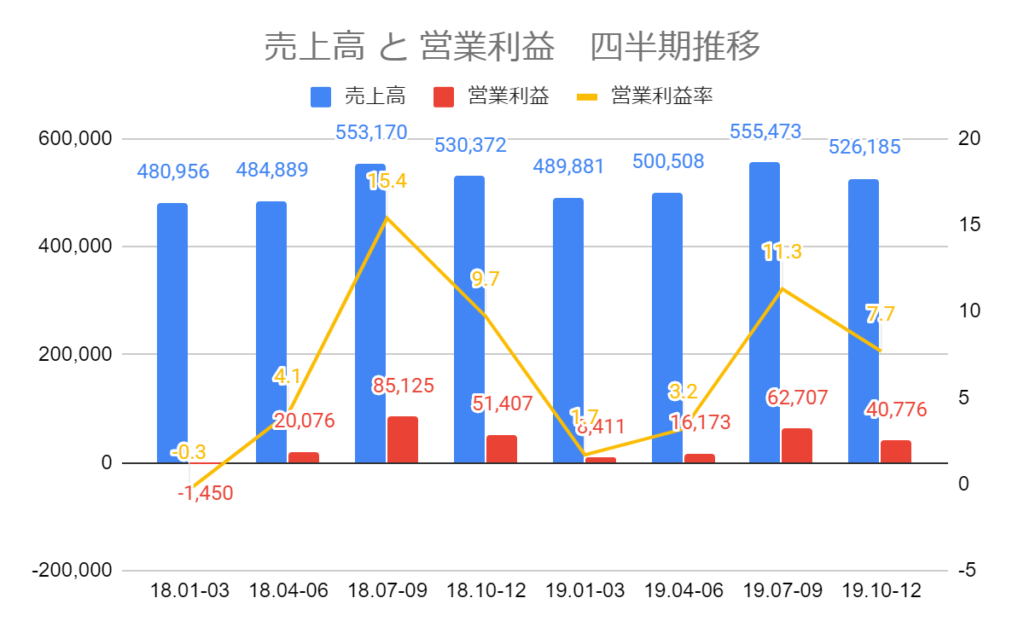

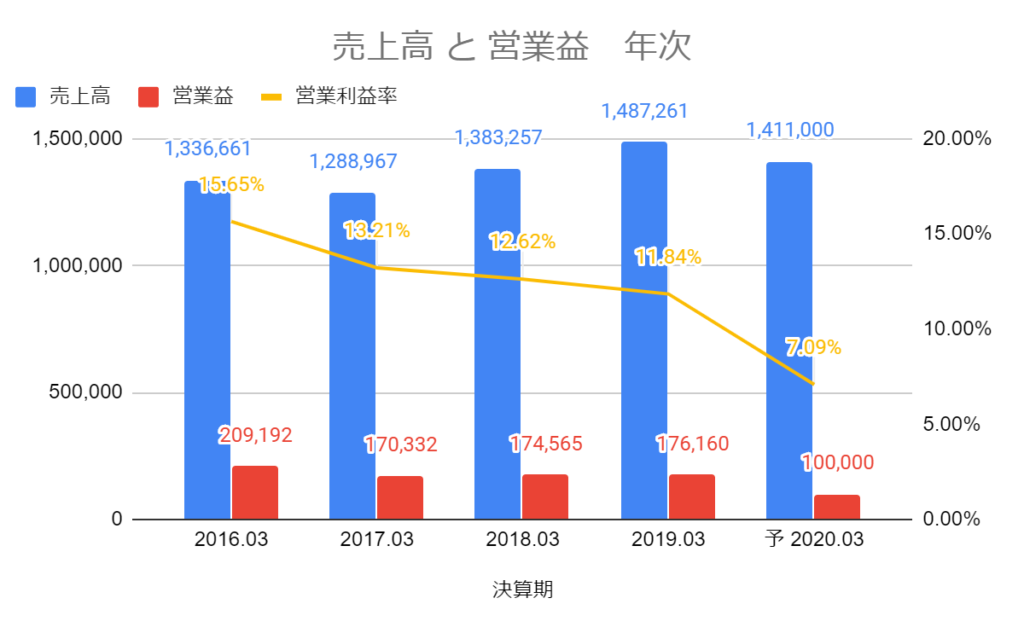

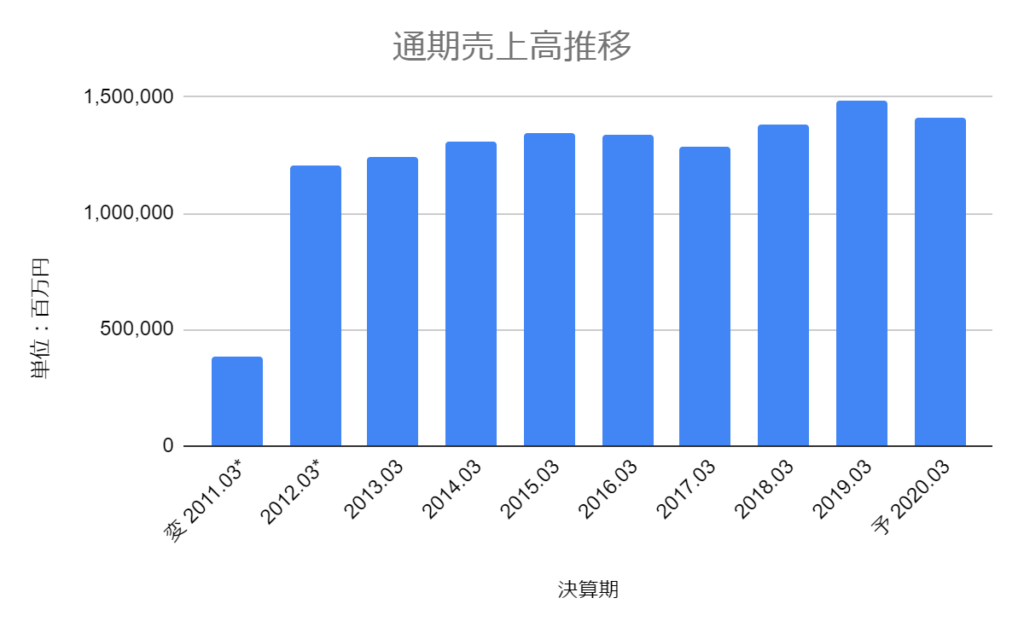

<業績推移>

◎9201 JAL

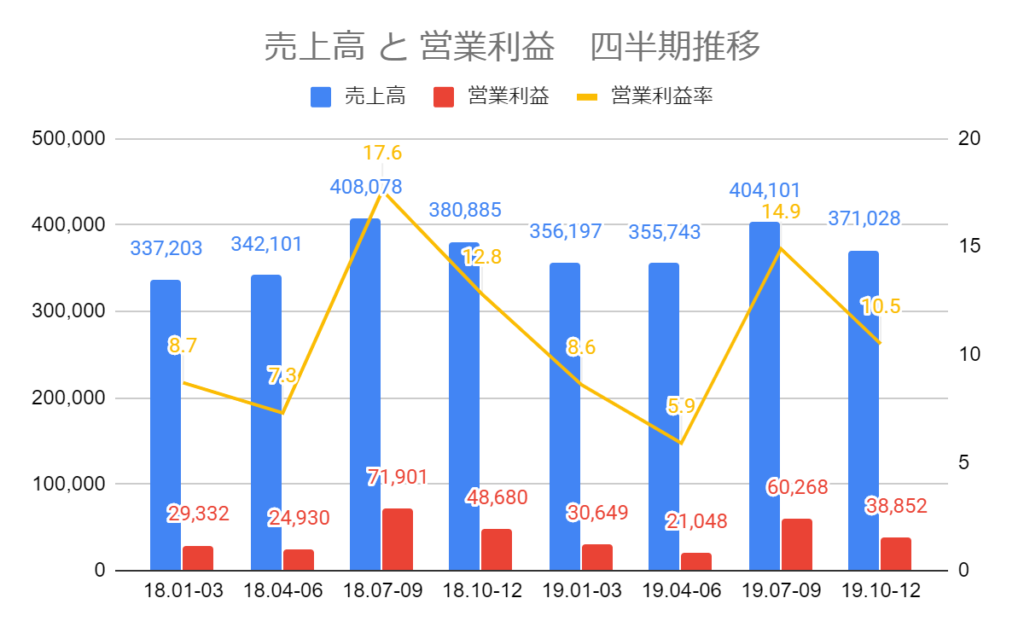

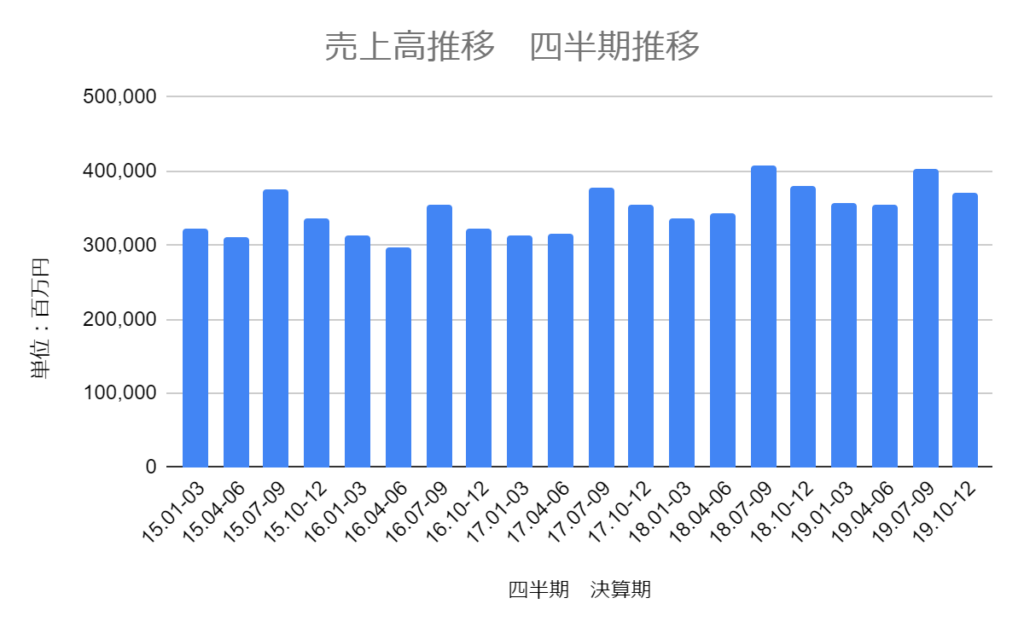

◎ANA

つぶれずに地道に頑張って成長してきたのになぁ・・・